Como uma tese filhote da chamada “tese do século” em que o Supremo Tribunal Federal excluiu o ICMS da base de cálculo de PIS e Cofins, a exclusão das comissões pagas aos aplicativos de entrega (delivery) da base de cálculo das referidas Contribuições, apresenta-se como uma nova oportunidade de recuperação de créditos tributários para os bares e restaurantes que se utilizam desses aplicativos como meio de venda.

Entendendo a Proposta

Para compreender essa tese, é importante contextualizar e explorar alguns conceitos relacionados à base de cálculo das Contribuições Sociais, assim como as operações das empresas que utilizam plataformas digitais como um componente crucial de suas atividades.

CONTRIBUIÇÕES SOCIAIS E SUAS BASES DE CÁLCULO

As Contribuições Sociais são tributos federais instituídos para o financiamento da Seguridade Social. Especificamente, estão instituídas pelo art. 195, inc. I, alínea b, de que dispõe que a seguridade social será financiada por toda a sociedade, de forma direta e indireta, mediante das contribuições sociais da empresa, incidente sobre receita ou o faturamento.

Como se depreende, a base de cálculo é um critério quantitativo da hipótese de incidência do tributo, em que com a aplicação da alíquota, identifica-se o valor da obrigação principal. No caso das Contribuições Sociais, de acordo com as Legislações Complementares que as disciplinam, a base de cálculo da Cofins é o faturamento mensal da pessoa jurídica, enquanto a base de cálculo do PIS é a totalidade das receitas auferidas.

Quanto as bases de cálculo das Contribuições Sociais, o Supremo Tribunal Federal decidiu pelo julgamento do RE 5747.706 (Tema 69), que o ICMS não deve compor a base de cálculo dos referidos tributos, uma vez que não representa um aumento no patrimônio da empresa. Isso sugere que os tributos não devem incidir sobre a base de cálculo do PIS e da COFINS, uma vez que esses valores não fazem parte do faturamento da empresa.

A BASE DE CÁLCULO DO PIS E DA COFINS É O FATURAMENTO DA PESSOA JURÍDICA

Operações com aplicativos de entrega (DELIVERY)

No caso dos restaurantes que utilizam plataformas digitais para realizar entregas de produtos ou mercadorias, a base de cálculo frequentemente engloba todo o montante movimentado, incluindo as comissões pagas aos aplicativos. Contudo, considerando a não incidência de tributos sobre essas bases de cálculo do PIS e da COFINS, as comissões das plataformas de entrega não deveriam ser consideradas como parte da base de cálculo das Contribuições.

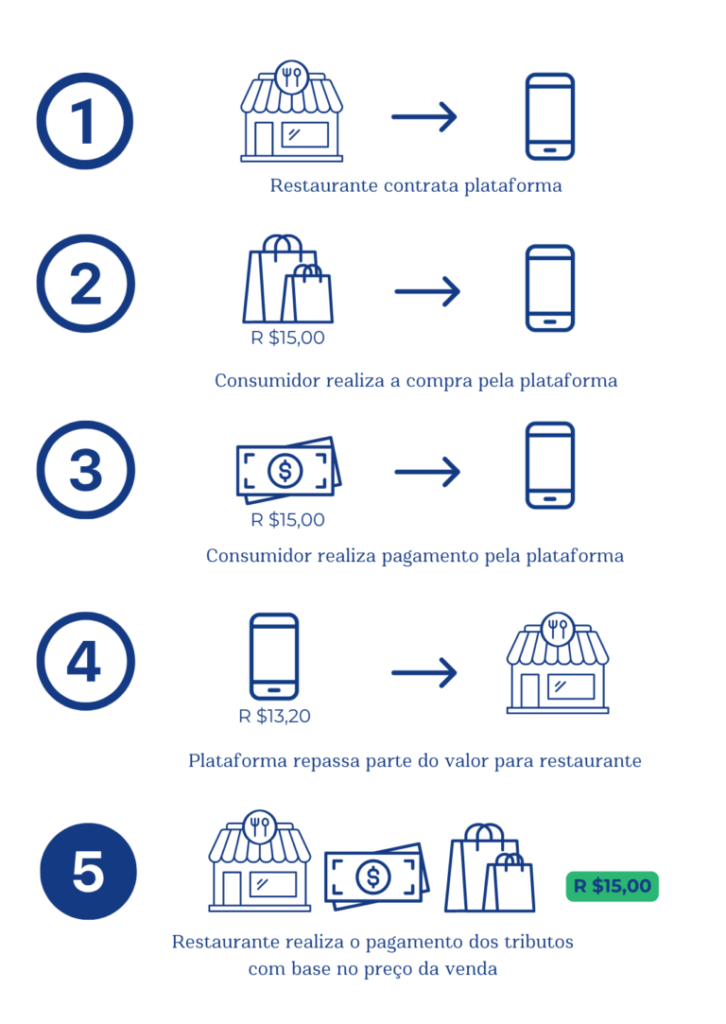

Quando um restaurante utiliza um aplicativo de entrega, parte da venda é direcionada para remunerar o serviço de agenciamento e intermediação da plataforma, enquanto outra parte corresponde à mensalidade para o licenciamento do software, além de taxas de pagamento online. Tais despesas são consideradas como receita da plataforma.

No final da operação, quando um restaurante vende um produto através da plataforma de delivery, uma parcela do montante é retida pelo aplicativo, restando apenas uma parte do valor da venda para o próprio restaurante. Por exemplo, se um pedido custa R$ 15,00 e a comissão do aplicativo é de 12%, apenas R$ 13,20 são repassados ao restaurante.

Contudo, ao calcular as Contribuições Sociais, o restaurante muitas vezes considera o valor total da venda, incluindo a comissão, mesmo que parte desse valor não tenha ido para seu caixa, pois foi retida pelo aplicativo. Vejamos abaixo:

Possibilidade de exclusão da comissão relativa aos aplicativos de “delivery”

Diante da análise da operação com o aplicativo e o pagamento dos tributos, denota-se a possibilidade de exclusão da comissão relativa aos aplicativos de delivery, posto que os valores retidos pela plataforma não comportam aumento do patrimônio da empresa.

Seguindo esse raciocínio, recentemente um Juízo do Rio de Janeiro entendeu pela exclusão da comissão relativa à plataforma digital de entregas da base de cálculo do PIS e da Cofins, pois a comissão à plataforma de entregas não pressupõe variação positiva de riqueza, já que é repassada ao aplicativo, não atendendo assim o conceito de faturamento.

Em outra ocasião, um Juízo do Distrito Federal também entendeu pela exclusão dos valores pagos às plataformas digitais de delivery a título de “taxa de intermediação”, por considerar as taxas nas operações de serviços de delivery como essenciais e relevantes à atividade da empresa, de modo que acarretam o direito de creditamento das Contribuições ao PIS e à Cofins, conforme defendido pela jurisprudência do Superior Tribunal de Justiça (STJ).

Portanto, é possível concluir que há uma base sólida para a exclusão das comissões das plataformas digitais de entrega, como iFood e Uber Eats, da base de cálculo do PIS e da COFINS, já que esses valores injustamente inflam o pagamento das Contribuições Sociais.

Recuperação de créditos tributários

Uma vez que as Contribuições Sociais foram pagas com uma base de cálculo inflada, devido à inclusão de valores que não constituem faturamento, é viável recuperar créditos tributários dos últimos 5 anos, respeitando o período de prescrição.

A equipe da Tributo Justo, composta por contadores e advogados especializados, está pronta para realizar um estudo de viabilidade e tomar as medidas necessárias para recuperar os créditos tributários. Portanto, se a sua atividade envolve o uso de plataformas digitais de entrega, não hesite em entrar em contato conosco! Juntos, podemos reduzir os encargos tributários e otimizar sua estratégia financeira.

Letícia Staroski | Jurídico Tributo Justo

Marketing TJ