A tributação para transportadoras é extremamente complexa e alta, considerando o ano de 2015, por exemplo, os tributos consumiram aproximadamente 20% (R $41 bi) da receita bruta – que foi de R $207 bi – segundo o Instituto Brasileiro de Planejamento e Tributação (IBPT).

Em 2021, as transportadoras de pequeno e médio porte tiveram um crescimento considerável em relação ao ano anterior. De acordo com a FreteBras (empresa de logística online), o aumento foi de 30% considerando apenas a plataforma digital.

O mercado de logística no Brasil fatura cerca de US $70 milhões (anuais) e representa cerca de 20% do PIB do país, segundo a Associação Brasileira de Logística (ASLOG).

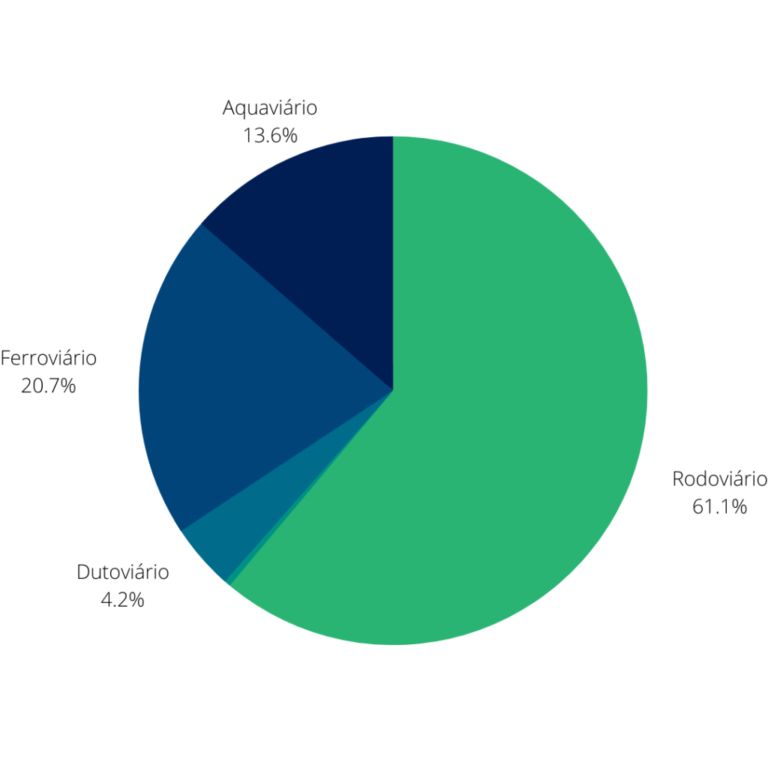

Considerando apenas o setor rodoviário, são mais de 12.000 transportadoras, na maioria de pequeno e médio porte, e 370.000 transportadores autônomos. Todas as atividades de transporte rodoviário são regulamentadas pela Agência Nacional de Transportes Terrestres (ANTT), a partir da lei 11.442.

Tributação para Transportadoras:

Os principais tributos que incidem sobre as empresas de transporte são:

- PIS (Programa de Integração Social): no Lucro Real a alíquota é de 1,6% e no Lucro Presumido é de 0,65%.

- COFINS (Contribuição para o Financiamento da Seguridade Social): a alíquota no Lucro Real é de 7,6% e no Presumido é de 3%

- IRPJ (Imposto sobre a renda das pessoas jurídicas): 15% no Lucro Presumido e 10% no Lucro Real

- CSLL (Contribuição Social Sobre o Lucro Líquido): 12% sobre os serviços prestados.

- RAT (Riscos Ambientais do Trabalho): de 6,8%-8,8% sobre a folha de pagamento.

- INSS (Instituto Nacional do Seguro Social): 20% sobre a folha de pagamento.

- SEST/SENAT (Serviço Social do Transporte e o Serviço Nacional de Aprendizagem do Transporte): a alíquota é 2,5% sobre a folha de pagamento.

- Tributos Federais: alíquota de 5,93%.

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços): cada estado tem autonomia de fixar uma porcentagem que varia de 12% até 18% para operações interestaduais e 4% para importações.

- ISS (Imposto Sobre Serviço): se for dentro de um município é cobrado de 2% a 5%.

- IPI (Imposto sobre Produtos Industrializados): cobrado sobre o valor total, considerando frete, seguro, etc.

Recuperando tributos para transportadoras:

Com a alta carga tributária, as transportadoras contribuem com muitos impostos mensalmente, o que consequentemente pode gerar créditos tributários a serem recuperados.

É necessário que seja feito um planejamento tributário para identificar os valores passíveis de recuperação, ou ainda, para evitar que esses valores sejam recolhidos indevidamente. Confira alguns exemplos de recuperação tributária para transportadoras:

Insumos:

São produtos essenciais para a produção final, mas não integram fisicamente a mercadoria ou serviço. Com isso surgem créditos de ICMS decorrentes desses insumos (art. 11, § 3º, da LC 87/96). Mas para ocorrer a recuperação dos créditos tributários, as empresas devem reivindicar o direito, caso contrário, sempre irão realizar pagamentos indevidos. Um exemplo recente: o rastreamento por satélite foi considerado insumo para as transportadoras, leia mais sobre através do link:

Energia elétrica:

“Recurso Especial nº 1.201.635/MG “ICMS. ENERGIA ELÉTRICA CONSUMIDA PELAS PRESTADORAS DE SERVIÇOS DE TELECOMUNICAÇÕES. CREDITAMENTO. POSSIBILIDADE. ART. 33, II, “B”, DA LC 87/96. EQUIPARAÇÃO À INDÚSTRIA BÁSICA PARA TODOS OS EFEITOS LEGAIS.” Por equiparação, a energia elétrica pode virar créditos tributários se considerada um item essencial para o funcionamento da empresa.

Exclusão do ICMS da base de cálculo:

O ICMS não deve integrar a base de cálculo do PIS e da COFINS, pois o tributo destacado nas notas fiscais não é faturamento, sendo assim é considerado pagamento de imposto sobre imposto. Para saber mais detalhes sobre o ICMS leia o blog no link.

Zona Franca de Manaus:

Não incide PIS e COFINS sobre transporte de mercadorias destinadas à zona franca de Manaus – “A partir de 26.07.2004, por força do artigo 2º da MP 202/2004, ficam reduzidas a zero as alíquotas do PIS e da COFINS incidentes sobre as receitas de vendas de mercadorias destinadas ao consumo ou à industrialização na Zona Franca de Manaus (ZFM), por pessoa jurídica estabelecida fora da ZFM.”

INSS Patronal:

São verbas indenizatórias que incidem sobre a folha de pagamento que são passíveis de contribuição pois não são consideradas verbas remuneratórias. Estão julgados no STF, STJ e CARF, a Lei 8383/1991.

Oportunidade de tributação para transportadoras:

Para ter conhecimento das oportunidades de tributação disponíveis para transportadoras e serviços de logística, entre em contato com a Tributo Justo.

Em até 48 horas enviamos uma estimativa do quanto é possível recuperar em créditos tributários. Converse conosco e saiba como podemos alavancar o fluxo de caixa de sua empresa a partir de uma revisão fiscal responsável e assertiva.

A Tributo Justo trabalha com regime “por êxito”, ou seja, o cliente só pagará uma porcentagem do valor da recuperação após a conclusão do processo. Clique em “Faça o diagnóstico” e inicie o seu atendimento.