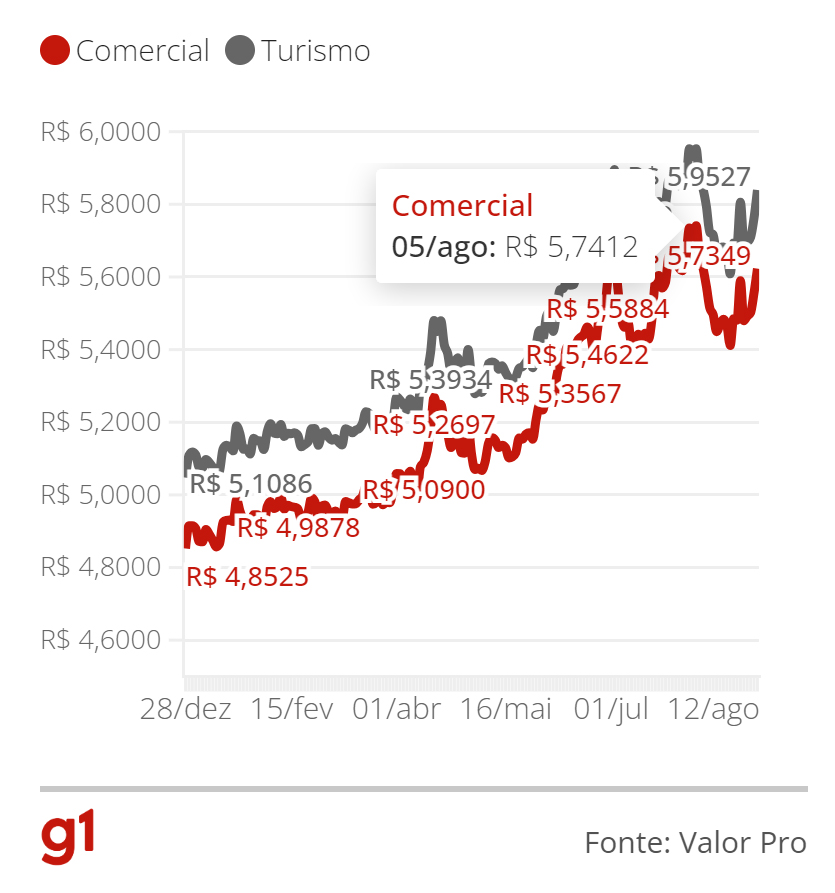

A primeira semana de agosto já chegou com uma notícia que deixou (quase) todo mundo de cabelo em pé: de que o dólar havia ultrapassado a marca dos R$5,74, batendo um recorde de altura que desesperou uma maioria (mas não todas) as empresas brasileiras, mas este é um tópico que vamos abordar mais pra frente no desenrolar deste texto.

Até esse ponto, o marco já estava sendo considerado como o maior patamar do ano.

Em muitas conversas por aí, o dólar tem se tornado um dos maiores vilões empresariais, junto com a sua poderosa parceira: a carga tributária.

“Começar do Começo”

Vamos partir do início. Focando nossa atenção no que é o “básico” de qualquer atividade empresarial: Os insumos.

A alta do dólar não é só um número abstrato; ela afeta o preço de itens essenciais e o mercado como um todo. No caso dos insumos importados, como trigo, gás e gasolina, a alta do dólar eleva os preços de produtos primordiais.

Isso significa que o pãozinho quente do café da manhã e o combustível do carro ficam mais caros, pressionando os produtores a ajustar suas margens de lucro para não precisar lidar com duas situações que são dois dos medos constantes de qualquer dono: o excesso de produtos em estoque e a baixa nos pedidos.

Se você é empreendedor, já conhece bem essa simples equação. Produto parado em estoque = dinheiro parado.

Para muitos negócios, em especial aqueles que dependem de matérias-primas importadas, como no caso das indústrias química e farmacêutica, e até mesmo as revendas de carros importados, essa alta do dólar “mexe” em todas as áreas do negócio.

Mesmo que a maioria das empresas já tenham em seus planejamentos anuais uma “gordurinha” pensada justamente nestas variações do dólar, no final, sempre acaba doendo no bolso de muitos negócios.

Alta do dólar: Quem ganha e Quem perde

Agora, eu e você chegamos naquele tópico que comentei mais cedo neste texto. A alta do dólar não é uma notícia ruim para todos.

Enquanto setores ligados à economia interna, como o imobiliário, varejo e aviação, sentem mais essa alta do dólar, com o aumento do preço da matéria-prima, aumentam também os seus custos, dando lugar à necessidade de repassar esses custos para o consumidor, resultando na chegada de uma velha conhecida brasileira: a inflação.

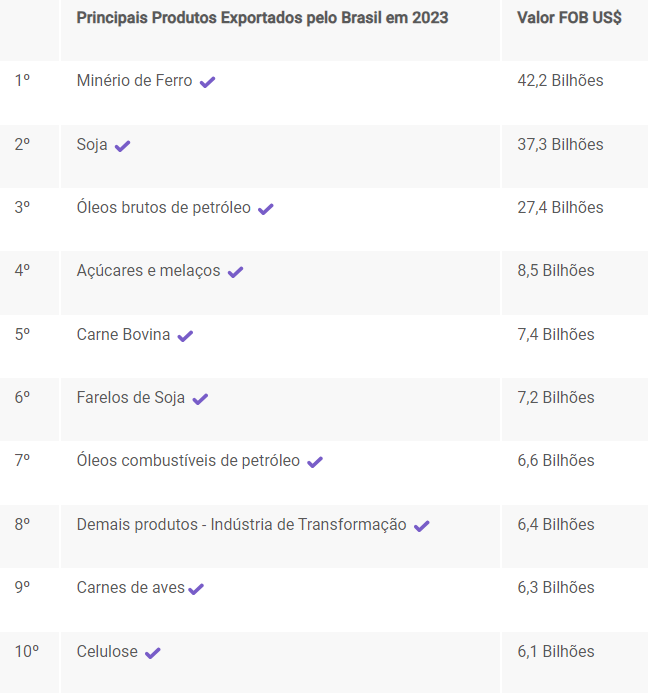

Mas há quem veja um lado positivo na situação. Alguns negócios podem sair ganhando com a alta do dólar, que é o caso de setores exportadores, vou citar alguns deles aqui: o agronegócio, minério de ferro e aqueles que envolvem produtos oriundos ou derivados do petróleo.

Produtos como soja, carne e café tornam-se mais atraentes no mercado “da gringa”, o que pode aumentar as receitas das empresas exportadoras. Mas como nem tudo são rosas, essa vantagem também tem um preço: a diminuição das ofertas desses produtos aqui em casa. Lembra da inflação? Olha ela aqui novamente.Só para que você possa visualizar o potencial brasileiro no quesito exportação, dá uma olhada nessa lista da Fazcomex dos Principais Produtos Exportados pelo Brasil em 2023, que analisou dados até junho do ano passado.

E por Falar Nela

Vamos dar uma rápida pincelada no que é a inflação.

Inflação é o aumento geral e persistente dos preços dos bens e serviços. Quando o dólar sobe, o custo de muitos produtos importados aumenta, o que leva ao aumento dos preços internos.

Ela já faz parte do cotidiano das nossas vidas, estamos vivendo essa situação há algum tempo, vou exemplificar: o seu café da manhã está custando mais, e o poder de compra do seu salário diminuiu. Sim, essa realidade que vivemos hoje teve início na alta do dólar.

Se me permite, eu vou tentar desenhar esses dados do IBGE:

Neste momento, a inflação está aumentando, até que de forma moderada. É aquele ditado: tá ruim, mas nada que não possa piorar.

O IPCA nos últimos 12 meses mostra que sim, os preços estão subindo, porém não de uma forma que seja considerada uma alta muito exagerada.

Além de que, o INPC de julho, mostra que a inflação foi um pouco (bem pouco, tá?) mais leve para as famílias com rendimentos menores, do que já foi em alguns outros períodos.

O boletim Focus — aquele famoso relatório do Banco Central do Brasil (BC) que traz as principais projeções dos economistas do mercado financeiro. Trouxe uma estimativa de 4,12% para o IPCA em 2024. Vale lembrar que ele girava em torno de 3,75% até março deste ano.

O tal do Efeito Cascata

Bom, a inflação não surge do nada. Ela é muitas vezes um reflexo das mudanças na economia global e local.

No caso dessa alta do dólar, as empresas logo dão de cara com aquelas situações que abordamos lá em cima, custos mais altos e necessidade de ajuste dos seus preços, além de sentir este efeito também em seus investimentos.

Em resumo, a Inflação ocorre quando o seu dinheiro desvaloriza.

A Dupla Dinâmica: Alta do Dólar + Impostos

Não bastasse esse efeito da alta do dólar (e a prima brasileira dele, a inflação), já estar causando uma reviravolta nos preços e na economia, precisamos trazer à cena mais uma personagem que adiciona uma camada extra de dificuldade: a carga tributária.

Se você pensava que a inflação e o dólar eram desafios suficientes, espere até ver como os impostos podem fazer uma empresa se sentir em uma verdadeira sinuca de bico.

A carga tributária no Brasil é mundialmente conhecida por sua complexidade e por exigir um grande esforço das empresas para cumprirem todas as obrigações fiscais. Não só isso, mas em meio a um ambiente econômico já instável, os impostos podem diminuir ainda mais as margens de lucro e exigir das empresas um “jogo de cintura” a mais para poder sobreviver.

Vamos imaginar a seguinte situação: você, como empresário, já está enfrentando um aumento nos custos devido à alta do dólar. A saída? Ajustar os preços dos seus produtos. Mas não para por aí. A carga tributária brasileira (complexa e variável), também precisa ser considerada. Os impostos sobre a sua empresa, não apenas reduzem suas margens de lucro, mas também podem diminuir a performance com relação aos seus concorrentes.

Agora, se você acha que enfrentar o aumento do dólar e a carga tributária é o fim do caminho, pense novamente. Existe uma saída estratégica: a recuperação tributária.

Para muitas empresas, especialmente as de Lucro Real e Presumido, isso pode significar um grande alívio financeiro. Afinal, recuperar valores pagos indevidamente ou a mais nos impostos, é uma forma de dar um UP no fluxo de caixa e equilibrar as finanças.

Investir na Recuperação Tributária não é apenas uma questão de economia, mas sim um passo inteligente a ser dado, principalmente considerando o futuro do negócio.

Se a combinação de alta do dólar + carga tributária tem deixado sua empresa no fio da navalha, a boa notícia é que há uma solução no mercado que pode fazer toda a diferença.

A Tributo Justo é especialista na Recuperação Tributária para empresas de Lucro Real e Presumido, ajudamos a sua empresa a recuperar valores pagos a mais em impostos de modo ágil e seguro, com uma equipe dedicada a identificar todas as oportunidades que você tem disponíveis de crédito. Nenhum valor fica para trás.

Através de um processo eficiente e adaptado às necessidades das empresas, a Tributo Justo é a parceira ideal para tornar a sua carga tributária em crescimento sustentável no seu negócio.

Entre em contato conosco e veja como nós fazemos a diferença para sua empresa.