Neste artigo, entenda como as Empresas de Alto Faturamento enfrentam a realidade de cargas tributárias excessivas, como lidam com o peso do INSS Patronal e quais as oportunidades de recuperação que surgem para este segmento.

A Carga Tributária

As discussões sobre tributação ocupam um lugar central no meio empresarial brasileiro. O fluxo de conversas aumenta, especialmente quando paira a incerteza em torno da reforma tributária, ainda pendente em algumas etapas, aumentando a sensação de insegurança em empresas de todos os tamanhos ao longo do país.

Um estudo do IBGE/Impostômetro aponta que cerca de 95% das empresas brasileiras pagam tributos indevidamente, este número reflete a dificuldade do empresariado em solucionar as obrigações fiscais que recaem sobre todos os tipos de empresa – independente do tamanho ou setor em que ela esteja inserida. De acordo com o Instituto Brasileiro de Planejamento e Tributação (IBPT), as empresas brasileiras precisam de ajuda especializada para conseguir arcar com valores mais justos dos seus impostos.

Esse sentimento é ainda mais significativo para as empresas de alto faturamento. Estas empresas de grande porte, geralmente, enfrentam uma carga tributária mais elevada em comparação com aquelas de menor porte.

Isso se deve ao fato de que, conforme o faturamento cresce, a base tributável também aumenta, resultando em uma maior obrigação fiscal para a empresa. Além disso, negócios de grande porte frequentemente empregam um maior número de funcionários e operam em uma escala mais ampla, o que pode intensificar ainda mais os custos fiscais associados.

Nesse contexto, a quantidade de funcionários em folha torna-se uma preocupação a mais para estes administradores. Estamos falando diretamente do real custo do INSS Patronal. Exercendo um impacto significativo sobre esse segmento (e não se limitando somente a ele), afetando não apenas as finanças das empresas, mas também sua capacidade de crescimento e competitividade no mercado.

O INSS Patronal Na Ponta Da Caneta

O INSS Patronal emerge como um dos pontos de maior atenção e preocupação para os empresários em vários setores. O Brasil é reconhecido por sua complexidade tributária, e as empresas de alto faturamento enfrentam desafios ainda maiores nesse cenário.

O INSS Patronal, é a contribuição obrigatória para empresas, destinada a financiar a lei de Seguridade Social – 8.212/91 que assegura os benefícios previdenciários aos seus trabalhadores, ela incide sobre a folha de pagamento e representa uma parcela substancial dos seus encargos tributários.

As empresas optantes pelos regimes de Lucro Presumido e Lucro Real pagam uma taxa de 20% sobre os salários dos colaboradores.

Ainda, são acrescidos os valores referentes ao RAT (Risco de Acidente no Trabalho) e ao FAP (Fator Acidentário de Prevenção), resultando em 20% dos salários pagos somados ao produto do valor de RAT multiplicado pelo FAP.

Para as empresas com elevado volume de transações comerciais, essa tributação é um ônus considerável, com impacto direto em sua lucratividade e capacidade de reinvestimento, além de, é claro, a redução da competitividade das empresas brasileiras no mercado global.

Outros Impostos

Além do INSS Patronal, esses empresários ainda lidam com outros tributos que amplificam este sentimento de insegurança, com uma carga tributária mais pesada à medida que crescem, o desafio só aumenta em torno dessas empresas.

1. Imposto de Renda Pessoa Jurídica (IRPJ)

O IRPJ é um tributo federal aplicável a todas as empresas no país. No regime do Lucro Real, para empresas com faturamento superior a R$78 milhões anuais, a alíquota é de 15% + 10% (quando há lucros maiores que R$20 mil ao mês), baseada na receita bruta e com apuração mensal, trimestral ou anual. Já no Lucro Presumido – faturamento acima do Simples Nacional é inferior a R$78 milhões – a alíquota é de 15%, calculada trimestralmente com base em uma presunção de lucro de 32% sobre o faturamento bruto.

2. Contribuição Social sobre o Lucro Líquido (CSLL)

A CSLL incide sobre o lucro líquido de um período contábil anterior ao cálculo do IRPJ. No Lucro Real, a alíquota é de 9% para todas as faixas de faturamento. Já no Lucro Presumido, varia de 12% para atividades comerciais, hospitalares, industriais e de transporte, a 32% para atividades de prestação de serviços gerais, intermediação de negócios ou administração, locação ou cessão de bens e imóveis.

3. Imposto sobre Serviços (ISS)

Para empresas que atuam no setor de serviços, o ISS é essencial. A alíquota varia entre 2% e 5%, dependendo do município e da atividade da empresa, sendo comum tanto no Lucro Real quanto no Lucro Presumido.

4. Programa de Integração Social (PIS)

O PIS tem como objetivo integrar os colaboradores no desenvolvimento das organizações. Para grandes empresas, a alíquota é de 0,65% no Lucro Presumido e de 1,65% no Lucro Real, aplicada sobre a receita bruta.

5. Contribuição para o Financiamento da Seguridade Social (COFINS)

A COFINS destina-se a apoiar programas relacionados à previdência, assistência social e saúde dos trabalhadores assalariados. A alíquota é de 7,60% sobre a receita bruta para empresas do Lucro Real e de 3% para organizações no Lucro Presumido.

Saber, mas principalmente conseguir gerenciar esses impostos de maneira eficiente é essencial para o sucesso financeiro e operacional das grandes empresas brasileiras, exigindo um acompanhamento rigoroso da legislação e uma estratégia tributária bem definida, leia em nosso blog a importância de realizar uma consultoria tributária inteligente e como essa prática pode fazer a toda a diferença nos seus custos empresariais.

O Impacto Direto no Mercado Brasileiro

Ao destinar uma parte significativa de seus recursos para o pagamento de tributos, essas grandes empresas veem-se limitadas em sua capacidade de investir em inovação, tecnologia e expansão de suas operações. Essa falta de recursos destinados ao desenvolvimento empresarial pode resultar em um posicionamento desfavorável em relação aos concorrentes internacionais.

Além de comprometer sua competitividade e capacidade de crescimento, essa carga tributária excessiva afeta diretamente os empresários e o desenvolvimento econômico do país como um todo.

Além disso, a tributação excessiva compromete a geração de empregos e o crescimento econômico do país. Empresas sobrecarregadas por altos encargos tributários tendem a restringir suas contratações e, em alguns casos, até mesmo reduzir seu quadro de funcionários como forma de cortar custos. Isso não apenas impacta negativamente a qualidade de vida dos trabalhadores, mas também contribui para o aumento do desemprego e para a desaceleração do crescimento econômico.

Oportunidade de Recuperação

É nesse contexto que surge a Tributo Justo, referência nacional em recuperação tributária. Por meio de uma equipe altamente qualificada e de um software constantemente atualizado nas questões fiscais, nós identificamos oportunidades de recuperação de tributos pagos indevidamente a empresas de todo o país.

A recuperação de créditos tributários é uma prática legal garantida a maioria das empresas, que consiste no levantamento e na análise minuciosa de todos os tributos pagos nos últimos 60 meses, como forma de avaliar a possibilidade de reaver valores pagos indevidamente durante este período.

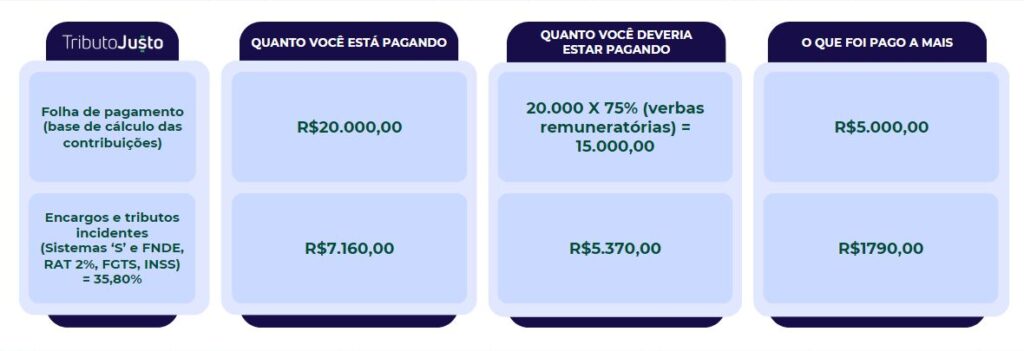

Realizamos a análise meticulosa das guias pagas pela sua empresa, calculando simultaneamente até 17 rubricas, abrindo inúmeras linhas de cálculo. Assim que identificados os valores passíveis de serem recuperados, estes serão descontados na própria guia do INSS Patronal, mês a mês, até o fim destes créditos.

Se sua empresa enfrenta desafios com a carga tributária ou deseja otimizar seu caixa, entre em contato conosco e descubra como podemos ajudá-lo a recuperar o que é seu. Já recuperamos mais de R$2 bilhões em créditos para mais de 8 mil clientes satisfeitos.