Se o caso tributário já julgado mais notório da história brasileira tinha sido sobre a exclusão do ICMS na base de cálculo do PIS e da Cofins (tema 69), a partir deste mês estamos diante de seu sucessor: o Tema 118.

Se você administra uma empresa que presta serviços ou decidiu ingressar no empreendedorismo (bem aventurados sejam vós), certamente já conhece o protagonista deste texto.

O Imposto Sobre Serviços (ISS) é uma das tributações municipais mais complexas que existem no Brasil. Com alíquotas que variam entre 2% e 5%, dependendo do município e da natureza do serviço, o ISS representa um desafio a se levar em conta e que pode inclusive comprometer a expansão e crescimento dos negócios, especialmente para empresas do Lucro Real e Presumido.

Muitos erros na apuração do ISS resultam em pagamentos indevidos por parte das empresas, que frequentemente enfrentam dificuldades e acabam pagando mais do que o necessário.

Torna-se fácil compreender o tamanho da dificuldade do empresariado em continuar tentando fazer sua empresa prosperar. De acordo com o relatório do Banco Mundial, entre 190 países, o Brasil ocupa a 124º posição no ranking Doing Business, que avalia a facilidade de fazer negócios.

Para muitas empresas, a tributação do ISS é um terreno complicado, repleto de variações regionais e mudanças frequentes na legislação. A maioria delas não possuem especialistas em tributação municipal, o que aumenta a probabilidade de erros no pagamento. Um estudo da FGV mostrou que apenas 25% das grandes e médias empresas têm um departamento tributário especializado. Portanto, saber realizar a gestão adequada é fundamental para empresas de todos os tamanhos e setores.

Por Dentro do ISS

Pode ser que venha uma mudança definitiva por aí, a proposta atual ainda está em discussão e tem o potencial de não somente alterar a forma como o ISS é arrecadado e calculado, mas também a respeito dos créditos tributários gerados a partir dele.

O STF está prestes a decidir se o ISS deve ser incluído ou excluído da base de cálculo do PIS e da Cofins. O julgamento, previsto para 28 de agosto de 2024, é uma das questões mais aguardadas no tribunal e já se tornou um divisor de águas.

Este julgamento do Tema 118 começou no plenário virtual do STF em agosto de 2021, e oito votos foram registrados antes de o Ministro Luiz Fux pedir o destaque da matéria. Recentemente, o ministro cancelou o destaque, dando continuidade ao processo.

Com o placar empatado em 4 a 4, os votos pendentes são dos ministros Luiz Fux, Gilmar Mendes e André Mendonça. Se os dois primeiros mantiveram a postura do julgamento do Tema 69, a decisão final ficará a cargo do Ministro André Mendonça.

Com os últimos julgamentos mostrando uma tendência favorável à União Federal, os contribuintes estarão de frente a um quadro desfavorável com um impacto profundo no modo como as empresas calculam e pagam seus impostos, além da perda do benefício de reaver valores pagos indevidamente ou a maior de ISS.

Se você pretende recuperar valores relacionados ao ISS, precisa ter sua solicitação protocolada até o dia 28 de agosto de 2024.

Agora trata-se de uma corrida contra o tempo! Após essa data e dependendo de qual for o resultado da votação, não será mais possível protocolar nenhuma ação de recuperação de créditos tributários.

A Solução da Tributo Justo

Muitas empresas podem ter créditos a recuperar dos valores pagos de ISS, que podem ser utilizados na compensação das guias recorrentes, sem que a empresa tenha que tirar “do bolso” para custeá-los. No entanto, o tempo está passando e a oportunidade de garantir esses créditos está se esgotando.

Com a iminente decisão do STF sobre a exclusão do ISS da base de cálculo do PIS e da COFINS, a necessidade de agir rapidamente nunca foi tão crítica.

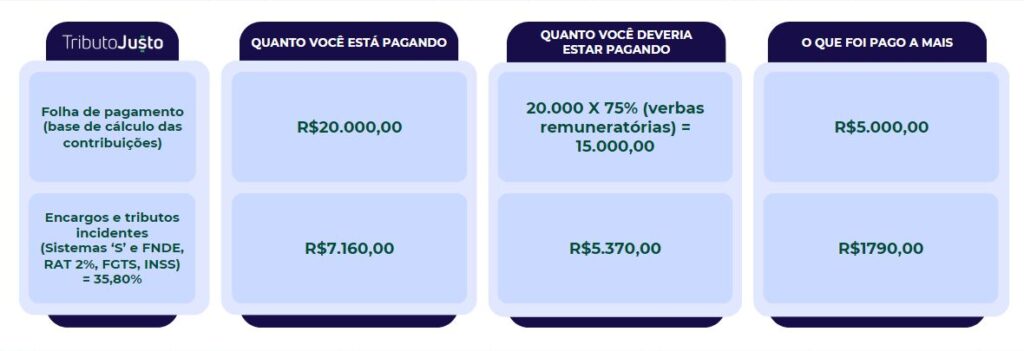

Nossa solução surgiu para atender à urgência dos empreendedores em equiparar sua força frente a estas tributações. Com um processo ágil e seguro, garantimos a recuperação completa dos créditos disponíveis, sem deixar nenhum valor para trás e mantendo a empresa em conformidade com a legislação e suas obrigações acessórias.

Efeitos no Lucro Real e Lucro Presumido

A realidade atual para as empresas do Lucro Real e Presumido é que a apuração do ISS não é apenas complexa, mas também pode ser particularmente desgastante.

Com a crescente rigidez da fiscalização e o aumento dos erros na apuração, muitas empresas acabam pagando mais do que o necessário.

Agora, com o julgamento iminente sobre a exclusão do ISS da base de cálculo do PIS e da COFINS, é fundamental que as empresas ajam rapidamente para recuperar esses valores antes que seja tarde demais.

As empresas que não se movimentarem agora podem perder a chance de recuperar créditos significativos dos últimos 5 anos.

Se a decisão do STF for positiva, os efeitos podem ser ajustados, podendo restringir os benefícios da recuperação a apenas aqueles que já estiverem judicialmente envolvidos antes da decisão, já protocolados, com o procedimento em andamento.

Para encerrar este parágrafo, fica um alerta: Ou essas empresas correm para para garantir a protocolização da recuperação agora ou desistem da ideia de rever estes valores.

Concluindo a nossa Conversa

O ISS é um tributo importante, mas extremamente complicado para as empresas. Diante do cenário atual e das mudanças iminentes, os administradores precisam estar atentos para evitar riscos e complicações futuras.

A hora de agir é agora. Cada dia que passa é uma oportunidade perdida de recuperar valores de ISS que podem impactar positivamente o seu caixa.

Nossa tecnologia exclusiva e equipe técnica de especialistas em tributação e contabilidade, realizam uma análise detalhada dos pagamentos de ISS dos últimos 60 meses, identificando inconsistências e oportunidades de recuperação que possam ter passado despercebidas. Sem deixar nenhum centavo para trás e com resultados entregues em até 48 horas.