Desde a nossa fundação em 2015, trabalhamos para empoderar negócios por meio de trâmites tributários, jurídicos e administrativos de forma ágil, eficiente e verdadeiramente significativa para as empresas, através de tecnologia avançada no processo da Recuperação Tributária devolvemos aos nossos clientes valores pagos a mais nos seus impostos.

Com tremendo orgulho em honrar nosso compromisso de fortalecer quem move o Brasil dia após dia.

O que é Recuperação Tributária

Em termos bem resumidos, a Recuperação Tributária é o processo de identificar e recuperar valores pagos indevidamente ou a maior de impostos aos cofres públicos. Este processo, quando executado por uma empresa de confiança, não só devolve recursos financeiros às empresas, mas também assegura que elas estejam em conformidade com a legislação tributária, evitando penalidades futuras e melhorando a gestão fiscal.

A Tributo Justo é referência nacional no cenário da Recuperação Tributária, oferecendo às empresas uma solução abrangente e eficiente para identificar e recuperar valores dos impostos referentes à Folha de Pagamento Patronal. Com expertise jurídica e tecnológica avançada, realizamos análises detalhadas dos registros fiscais das empresas, identificando as melhores oportunidades de Recuperação de Créditos dos últimos 60 meses (5 anos).

Através de três softwares próprios e especializados – cálculo, retificação e auditoria – estamos redefinindo os padrões de eficiência, segurança e conformidade no processo de Recuperação Tributária.

Prezando sempre pela segurança de nossas empresas-clientes, realizamos análises detalhadas dos registros fiscais das empresas, identificando as melhores oportunidades de recuperação dos créditos advindos dos impostos pagos a mais nos últimos 60 meses (5 anos). A Recuperação Tributária permite às empresas alocar o capital que seria utilizado para o pagamento dos recolhimentos em outras áreas.

O novo cenário regulatório

O advento do E-social em abril de 2019 marcou um divisor de águas no panorama fiscal e empresarial brasileiro. Com sua implementação, a complexidade e o rigor das regulamentações tributárias atingiram novos patamares, exigindo uma abordagem mais cuidadosa e tecnologicamente avançada para garantir a otimização de processos e a total conformidade da recuperação tributária. É neste contexto que a Tributo Justo se destaca, oferecendo uma solução abrangente, ágil e segura que se alinha perfeitamente com essas demandas do ambiente regulatório atual.

Ao longo dos nossos 9 anos de operação, já ajudamos mais de 8 mil empresas a recuperarem créditos tributários de forma eficiente e transparente. Com abrangência nacional, atuamos em todos os estados do país, proporcionando suporte personalizado e soluções diversas para os clientes.

Metodologia Tributo Justo

Nosso sucesso reside na combinação única de tecnologia avançada, expertise jurídica e contábil e na busca incansável de oferecer a melhor solução em Recuperação Tributária. Assim, cada vez mais, estamos próximos de alcançar a nossa principal missão: Empoderar o máximo de empresas brasileiras.

O nosso processo é ágil e seguro, destacando-se pelos seguintes pontos:

- Nós recuperamos somente as verbas que já são consolidadas em tribunais superiores e que a sua empresa já tem direito, ou seja, não é necessário que você abra um processo ou recurso.

- Garantimos contratualmente todo processo pelos próximos 5 anos, dando todo o suporte administrativo, contábil e jurídico caso ocorra uma contestação da Receita Federal, sem deixar você ou a sua empresa na mão.

- Todos os nossos clientes são incluídos no seguro de responsabilidade civil profissional de R$20 milhões.

- Realizamos a análise das suas guias já pagas dos últimos 05 anos (60 meses), identificando oportunidades de recuperação.

O QUE NOS TORNA EXCLUSIVOS NO QUE FAZEMOS?

Após janeiro de 2023, sem a revisão minuciosa e o acompanhamento dos nossos 3 Softwares Próprios, não há mais a possibilidade de realizar a recuperação tributária com total segurança e conformidade.

Nosso processo único abrange desde o cálculo dos valores a serem recuperados até a retificação do E-social, garantindo que sua empresa esteja em conformidade com as regulamentações tributárias mais recentes.

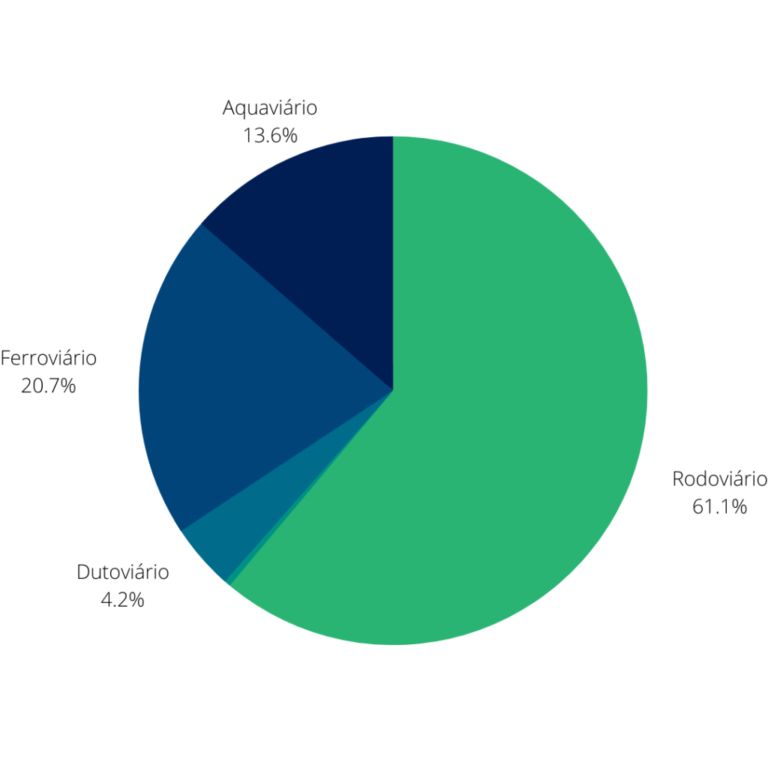

Nós recuperamos valores dos impostos em um dos países que mais tributam empresários no mundo.

Como só operamos com temas já consolidados nos tribunais superiores, nosso processo é administrativo, ou seja, começa a ser entregue dentro do mesmo mês da assinatura do contrato.

Atuamos com empresas incluídas nos regimes: Lucro Real e Lucro Presumido. Devido a agilidade de nossos serviços, realizamos a Recuperação Tributária no mesmo mês da assinatura do contrato. Além disso, possuímos uma equipe completa e totalmente preparada para cuidar do seu caso, incluindo suporte direto ao cliente por meio do gerente de contas.

Quando os valores passíveis de recuperação são identificados e os procedimentos de análise estão finalizados, iniciamos a compensação dos créditos que são mensalmente abatidos nas guias de INSS subsequentes até findar da quantia recuperada.

COMPROMISSO QUE VAI ALÉM

Para garantir que nossos clientes estejam sempre seguros, nós permanecemos acompanhando as empresas-clientes por até 5 anos, sem custos adicionais, mesmo após o fim dos créditos. Durante esse período, nossos especialistas permanecem ao lado da empresa, pronta para lidar com qualquer possível questionamento por parte da Receita Federal, esse suporte engloba os âmbitos administrativo e judiciário.

Nosso acompanhamento contínuo simboliza nosso compromisso em fornecer uma solução completa para as empresas brasileiras.

Conte com uma empresa que está alinhada com os propósitos do seu negócio. Entre em contato conosco através do formulário e realize uma análise sem custo e entregue em até 48 horas e reduza significativamente os custos da sua carga tributária.